Сегодня на рынке облигаций доминируют держатели облигаций, которые особо не заинтересованы в получении максимальной прибыли своих портфелей. Причем центральные банки, по мнению аналитиков, являются ключевой причиной появления подобной ситуации на рынке.

После кризиса они запустили программу количественного смягчения (QE), то есть расширяли свой баланс через создание новых денег для покупки активов. Общий баланс шести наиболее активных ЦБ (ФРС, Банк Японии, ЕЦБ, Национальный банк Швейцарии, Банк Англии и Народный банк Китая) увеличился примерно с $3 трлн в 2002 г. до более чем $18 трлн в этом году, утверждает PIMCO.

Эти центральные банки хотят более низкую доходность облигаций. Так, Банк Японии планирует удерживать доходность десятилетних японских облигаций в районе 0%. Вместо того, чтобы выступать в роли виджиланте, внимательно следя за расточительными политиками, центральные банки, по сути, становятся их сообщниками.

Кроме того, на рынке присутствуют пенсионные фонды и страховые компании, которые покупают государственные облигации для соответствия своим долгосрочным обязательствам. Ни одна из групп не заинтересована в продаже облигаций в случае снижения доходности; в реальности им, возможно, придется покупать больше, так как при наличии низкой процентной ставки увеличивается нынешняя стоимость их уцененных будущих обязательств.

Банки также играют важную роль. Их принуждают покупать государственные облигации как «резерв ликвидности», для того чтобы избежать проблемы финансирования, как во время кризиса 2008 г. Банки также используют бумаги как залог для краткосрочного заимствования.

При наличии такого количества вынужденных покупателей государственные облигации на триллионы долларов торгуются с отрицательной доходностью.

«Когда так много нечувствительных к цене покупателей, рыночная роль определения цены уже больше не работает», — уверен стратег Société Générale Кит Джакс.

Значительную часть XX века облигации были оптимальным активом для инвесторов, которые хотели иметь неплохой доход. Но сегодня это уже не так. Государственные облигации теперь место для резервных денег институциональных инвесторов.

Регуляторы называют государственные облигации безопасными, а значит обязательными для покупки активами.

«Все дело в стоимости капитала, а не доходности капитала», — полагает главный экономист PIMCO Джоачим Фелс.

Если центральные банки являются заинтересованными покупателями актива, то этот актив для большинства инвесторов так же хорош, как наличные деньги. В итоге как наличные деньги государственные облигации генерируют очень низкий возврат, отмечает британский журнал The Economist.

Эта новая форма рынка долговых инструментов создает проблемы тем, кто руководит паевыми инвестиционными фондами или управляет частным капиталом (то есть для тех, у кого прибыль — первоочередная цель). Значительная часть рынка облигаций больше не предлагает тот уровень прибыли, как в прошлом.

Как только начинается новый год, опросы демонстрируют уверенность управляющих фондами в росте доходности облигаций и снижении цен; но каждый год они сильно удивляются, когда доходность остается низкой. «Когда ваша старая модель ценообразования не работает, как еще можно определить, когда актив дешевый?» — спрашивает стратег Кит Джакс.

В реальности этих инвесторов заставляют идти на риск ради получения более высокого возврата. Они покупают корпоративные облигации, долговые обязательства развивающихся рынков, а также государственные облигаций с более длительным сроком погашения и более высокой доходностью.

Основная мера риска — срок погашения или количество лет, которые необходимы инвестору для возвращения своих денег. В Европе с 2008 г. средняя продолжительность государственных долговых обязательств увеличилась с шести до семи лет, утверждает Сэлмен Ахмед из Lombard Odier.

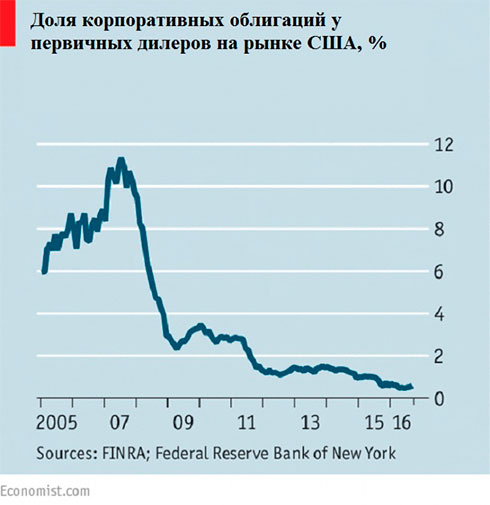

Снижение ликвидности — другая проблема рынка облигаций, которая лишь обостряет проблему. В последние годы произошло несколько резких скачков доходности, таких как, например, паника на финансовых рынках в 2013 г., вызванная анонсированным ФРС постепенным сворачиванием программы количественного смягчения, и резкий всплеск доходности немецких облигаций в 2015 г.

По мнению Джакса, рынок облигаций сегодня «чрезвычайно хрупкий». Он имеет цены, которые подходят для мира с медленным ростом и низкой инфляцией и где отсутствует пространство для ошибок, если ситуация резко изменится. Риск, на который приходится идти, — самая пугающая вещь современного рынка долговых инструментов.

RSS

RSS 27 октября, 2016

27 октября, 2016  AdminGWP

AdminGWP  Опубликовано в рубрике

Опубликовано в рубрике